الشركات الصغيرة والمتوسطة هي الداعم الأساسي للازدهار الاقتصادي، ولكن النظم البنكية التقليدية تشكل حاجزاً أمام نمو هذه الشركات. ووفقاً لتقرير مجموعة البنك الدولي، فجوة التمويل البالغة 5.2 تريليون دولار تهدد 65 مليون شركة صغيرة ومتوسطة على مستوى العالم1.

الوضع في منطقة الشرق الأوسط وشمال إفريقيا تحديداً صعب، حيث يعاني 88% من الشركات الصغيرة والمتوسطة من صعوبة في الحصول على التمويل1. نصف هذه المؤسسات لا يستطيعون الوصول إلى التمويل على الإطلاق. عندما لا تحصل الشركات الباحثة عن الائتمان على فرصة، يسود الركود الاقتصادي.

محور اقتصادي رئيسي

تشكل المؤسسات الصغيرة والمتوسطة أكثر من90٪ من الشركات، وتوظف ما يقرب من نصف القوى العاملة، وتساهم بأكثر من 60٪ من الناتج المحلي الإجمالي غير النفطي1. ومع ذلك، فإنهم يتلقون أقل حصة من الائتمان عن طريق القنوات البنكية التقليدية في جميع أنحاء العالم. هذ الإقصاء المالي يدفع الشركات الصغيرة والمتوسطة إلى الاعتماد على حلول مؤقتة لمشكلة غير مبررة.

عوائق الوصول إلى التمويل

تتبع البنوك التقليدية أساليب إقراض قديمة وبطيئة. عملية التقديم وحدها قد تُرهق الشركات الصغيرة والمتوسطة بمواردها المحدودة. يمكن أن يستغرق التمويل أسابيع أو حتى أشهر عدّة، مما يصعّب على الشركات المنافسة بنجاح.

وما يجعل الوضع أكثر سوءاً، فأن البنوك كثيراً ما تتغاضى النظر عن طلبات الشركات الناشئة لصالح الشركات الكبرى. الشركات الصغيرة تُعتبر محفوفة بالمخاطر وأقل ربحية بسبب احتياجاتها الائتمانية المحدودة. هذا السبب يؤدي إلى رفض القروض مراراً وتكراراً، مما يؤدي إلى خلق فجوة تمويلية ضخمة على الصعيد العالمي.

الازدهار الاقتصادي في الشرق الأوسط يعتمد على نمو قطاع الشركات الصغيرة والمتوسطة. ويشير صندوق النقد الدولي إلى أن رفع مستوى الشمول المالي لهذه الشركات إلى مستوى نظيراتها في الاقتصادات الناشئة سيزيد النمو الاقتصادي السنوي بنسبة تصل إلى 1٪ ويوفر حوالي 8 ملايين وظيفة بحلول عام 22025.

نموذج التحول الابتكاري

منصات الإقراض الجماعي تحدث ثورة في القطاع البنكي التقليدي بفضل الحلول التمويلية البديلة، نتيجة لمميزاتها الفريدة كالسرعة والكفاءة، والشمولية.

على سبيل المثال، يمكن لمنصة بيهايف تمويل طلب القرض في غضون 30 يوماً، مما يجعلها أسرع بكثير من البنوك التقليدية التي تتطلب وثائق كثيرة. العبء الإداري الأقل يتيح التحول السريع، مما يساعد الشركات الصغيرة والمتوسطة على تلبية احتياجاتهم المالية واستغلال الفرص بشكل أسرع.

تعمل منصة بيهايف الرقمية على تبسيط عملية التقديم، وتقليل الأعباء الإدارية، وتقييم رواد الأعمال وراء الشركات الناشئة – وليس فقط التقييم الائتماني.

الصمود أمام سياسات البنوك المركزية

الشمولية هنا أمر بالغ الأهمية في ظل ارتفاع معدلات الفائدة. عند تغيير الاحتياطي الفيدرالي الأمريكي لمعدلاته، تستجيب معظم البنوك المركزية في الخليج بالمثل نظراً لارتباط عملاتهم بالدولار الأمريكي. منذ عام 2020، تضاعفت معدلات الفائدة في الشرق الأوسط وشمال إفريقيا ثلاث مرات3. ونتيجة لذلك، أصبحت الديون أكثر تكلفة ويصعب الحصول عليها. وهذا يُشكل تهديداً وجودياً للشركات الصغيرة والمتوسطة.

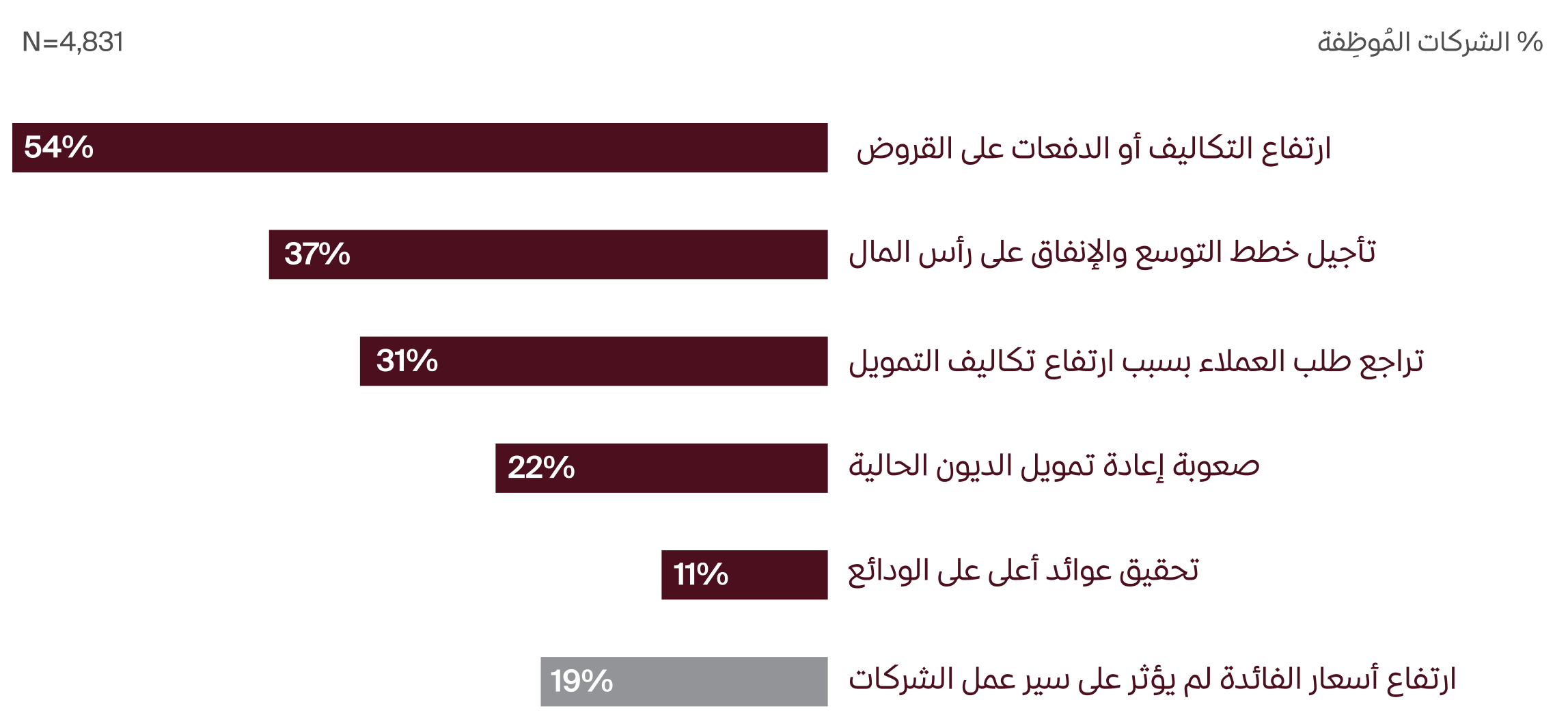

أظهر استطلاع للأعمال الصغيرة في الولايات المتحدة لعام 2023 أن 54٪ من المشاركين يعانون من زيادة في دفعات الديون نتيجة لارتفاع أسعار الفائدة، بينما يؤجلون 37٪ منهم خطط توسيع أعمالهم. حالياً، تشهد طلبات القروض التجارية ثاني أعلى نسبة رفض4.

آثار ارتفاع معدلات الفائدة

وفقًا لتقرير صادر عن صندوق النقد الدولي لعام 2023، فإن تراجع الإقراض سيؤدي على الأرجح إلى ركود اقتصادي. إن ارتفاع أسعار الفائدة وتشديد شروط الائتمان يجعل من الصعب بشكل خاص على الشركات الصغيرة والمتوسطة الحصول على التمويل اللازم5.

الخطة الناجحة: ربط الشركات بالمستثمرين

يتصدر الإقراض من نظير إلى نظير مشهد الثورة المالية المنتظرة منذ زمن طويل، حيث من المتوقع أن يصل السوق إلى 1.1 تريليون دولار بحلول عام 62033. هذا النوع من التمويل الخاص يتجاوز الحواجز التقليدية ويربط الشركات الصغيرة والمتوسطة مباشرةً بمجموعة متنوعة من المستثمرين، مما يلغي الحاجة إلى وسطاء مكلفين وبطيئين.

وهنا تكون المزايا ذات شقين. أولاً، يوفر التمويل الجماعي للشركات الصغيرة والمتوسطة وصولاً أسرع وأسهل إلى التمويل، بأسعار فائدة أقل وشروط أكثر مرونة. ثانياً، يقدم فرصاً استثمارية مجزية بعيداً عن النظام المالي التقليدي، مما يسمح للمستثمرين بتنويع محافظهم الاستثمارية وتحقيق عوائد أعلى، مقارنة مع المنتجات الاستثمارية التقليدية.

التمويل السريع يصنع النجاح: تأثير بيهايف في الشرق الأوسط وشمال إفريقيا

بيهايف هي أول منصة إقراض جماعي منظمة في منطقة الشرق الأوسط وشمال إفريقيا، توفر للشركات الصغيرة والمتوسطة خيارات تمويل بديلة وشاملة وسريعة. منذ إنشائها، موّلت الشركة أكثر من 28,000 طلب تمويل من 1,500 شركة. حتى الآن، ساعدت بيهايف الشركات الصغيرة والمتوسطة في الوصول إلى أكثر من 2.5 مليار درهم إماراتي.

إنروير: تمويل جماعي سريع للتوسع

شركة إنروير متخصصة في مجال الطاقة الشمسية ومقرها دبي، واجهت صعوبات في الوصول إلى تمويل بنكي تقليدي بأسعار معقولة. يقول دانيال زيفيتز، الرئيس التنفيذي لإنروير العروض الذي تلقيناها من البنوك كانت بفوائد تتجاوز العشرة بالمئة، وهو أمر غير محفز.

لذلك، قرر زيفيتز التوجه إلى شركة بيهايف، حيث جمعت إنروير مليون درهم إماراتي في أقل من سبعة أيام وحققت معدل فائدة أقل بكثير مقارنتاً بفوائد القروض البنكية. يتيح نظام المزاد العكسي المبتكر من بيهايف لمدة 14 يوم للمستثمرين التنافس لتمويل طلب الشركة المالي، مما يقلل بشكل كبير من تكاليف الاقتراض.

كما قال زيفيتز تم تحويل الأموال إلى حسابنا البنكي بعد يومين من انتهاء المزاد، كان المزاد ناجحاً ونعتقد أنه بإمكاننا جمع المزيد بهذه الطريقة. قدمت بيهايف تمويلاً سريعاً وفعالاً ساعد إنروير على توسيع عملياتها باستخدام مولدات الطاقة الشمسية الهجينة وأنظمة الأسطح.

أوليف: دعم النمو بتمويل سريع

أوليف هي منصة مهنية تربط الطلاب والخريجين بفرص عمل مناسبة. أشاد الرئيس التنفيذي جان ميشيل غوتييه بـبيهايف قائلاً: كانت عملية التمويل بسيطة ومباشرة واستغرقت بضعة أسابيع فقط من البداية إلى النهاية.

استخدمت الشركة التمويل لتنمية وتوسيع فريق تطوير الأعمال والتسويق بتوظيف خمسة موظفين جدد. نتيجة لذلك، شهدت أوليف زيادة بنسبة 50% في النمو شهرياً. لقد ساعد التمويل من بيهايف على توفير دعماً مالياً أساسياً سمح لأوليف باتخاذ قرارات تجارية أكثر جرأة لتحقيق عوائد أكبر.

سد فجوة التمويل

تواجه الشركات الصغيرة والمتوسطة تحديات كبيرة مع البنوك، لا سيما في منطقة الشرق الأوسط وشمال إفريقيا حيث تعتبر فجوة التمويل عائقاً كبيراً أمام النمو. عمليات التمويل التقليدية محفوفة بالمخاطر. تقدم بيهايف بديلاً قوياً من خلال منصتها المبتكرة للإقراض من نظير إلى نظير. يمكنك تأمين تمويل سريع، غالباً خلال 30 يوماً، والاستفادة من أسعار الفائدة المنخفضة. تفضلوا بزيارة بيهايف اليوم واستمتعوا بخيارات التمويل السريعة والسهلة التي لا يمكن الحصول عليها في أي مكان آخر.

بناءً على المعلومات المقدمة، هذه هي النقاط الرئيسية التي يٌمكن استخلاصها:

الأداء السابق ليس بالضرورة مؤشراً للنتائج المستقبلية.

المصادر:

1World Bank. “Small and Medium Enterprises (SMEs) Finance: Improving SMEs’ access to finance and finding innovative solutions to unlock sources of capital.” World Bank Group. 2019. https://www.worldbank.org/en/topic/smefinance

2Nicolas Blancher et al. “Financial Inclusion of Small and Medium-Sized Enterprises in the Middle East and Central Asia.” International Monetary Fund. 2019. https://www.imf.org/-/media/Files/Publications/DP/2019/English/FISFMECAEA.ashx

3FocusEconomics. “Policy Interest Rate (%).” FocusEconomics. 2024, https://www.focus-economics.com/economic-indicator/policy-interest-rate/

4“2024 Report on Employer Firms: Findings from the 2023 Small Business Credit Survey.” Small Business Credit Survey. Federal Reserve Banks, March 7, 2024. https://doi.org/10.55350/sbcs-20240307

5Thomas Kroen, Troy Matheson, and Thomas Piontek. “Higher Interest Rates Testing Banks in Middle East, North Africa, and Pakistan.” International Monetary Fund, December 14, 2023. https://www.imf.org/en/Blogs/Articles/2023/12/14/higher-interest-rates-testing-banks-in-middle-east-north-africa-and-pakistan

6Precedence Research. “Peer to Peer (P2P) Lending Market Size to Hit USD 1,168.1 Bn by 2033.” Precedence Research. March, 2024. https://www.precedenceresearch.com/peer-to-peer-lending-market

© 2025 جميع الحقوق محفوظة الشروط والأحكام سياسة الخصوصية

WhatsApp us